LGD-Grading für Wohn- und Gewerbeimmobilien

Das LGD-Grading der vdpExpertise ist ein aufsichtlich anerkanntes Verfahren zur Bestimmung der wichtigsten Parameter für die Schätzung von Verlustquoten (Loss Given Default, LGD) für gewerbliche und wohnwirtschaftliche Immobilien. Es ermöglicht die klassifizierte und immobilienspezifische Ermittlung von Erlösquoten und Abwicklungsdauern.

Das Alleinstellungsmerkmal ist die Trennung des zu erwartenden Verlustes einer Verwertung unter Zwang (freihändiger Verkauf oder Zwangsversteigerung) in zeitstabile immobilientypspezifische Erlösquoten und (künftige) Immobilienmarktpreisentwicklung. Zeitstabile immobilientypspezifische Erlösquoten werden durch Verwendung einer Marktwertfortschreibung mit Hilfe von immobilientypspezifischen und regionalisierten Marktpreiszeitreihen ermittelt und die zugehörige Entwicklung künftiger Marktpreisentwicklung wird für den zu erwartenden Verwertungszeitraum prognostiziert.

Differenzierte Analysen zur Ermittlung der von der CRR geforderten Verlustquote bei Ausfall (Loss Given Default, LGD) sind im Rahmen der Nutzung von internen Modellen nach Basel möglich.

Das LGD-Grading Verfahren

Initiiert vom Verband deutscher Pfandbriefbanken (vdp) wurde unter Mitwirkung der Beratung Oliver Wyman das LGD-Grading entwickelt. Es ist aufsichtlich anerkannt und heute ein deutschlandweit führendes Verfahren zur Bestimmung der LGD (Loss Given Default = Ausfallverlustquote).

Basierend auf dem Zusammenschluss von rund 500 Instituten wurde seit 2002 eine umfangreiche Datenbasis für Deutschland erstellt. Diese erfasst die Verwertungsergebnisse von Immobilienverkäufen unter Zwang, deren Immobilienfinanzierung zuvor ausgefallen war.

Zur LGD-Bestimmung werden die wichtigsten Parameter wie Erlösquote und Abwicklungsdauer ausgefallener Immobilienfinanzierungen nach verschiedenen regionalen und ökonomischen Klassifizierungsgesichtspunkten ermittelt. Eine Unterteilung nach Immobilientypen findet sowohl für wohnwirtschaftliche als auch gewerbliche Immobilien statt. Ein wichtiges Merkmal bei der Bestimmung des zu erwartenden Wertverlustes einer Verwertung unter Zwang ist die Zerlegung in einen konstanten Abschlag und die künftige zu erwartende Marktpreisentwicklung.

Die Parameter Erlösquote und Abwicklungsdauer

Die Erlösquote setzt den nach Ausfall erzielten Verwertungserlös aus einer Immobiliensicherheit in Beziehung zu ihrem vor Ausfall gutachterlich ermittelten Markt- oder Beleihungswert.

Zur Ermittlung einer Marktwert-Erlösquote wird der Marktwert mit immobilientypspezifischen und regional differenzierten Marktpreisinformationen der vdpResearch auf den Zeitpunkt der Verwertung fortgeschrieben. Damit können wir eine zeitliche Konsistenz des Be- und Verwertungszeitpunktes herstellen und zyklische Immobilienpreisentwicklungen in der Erlösquotenberechnung berücksichtigen.

Die Abwicklungsdauer entspricht dem Zeitraum vom Ausfall des Kreditnehmers bis zur Immobilienverwertung. Dieser Parameter ermöglicht es, im Zusammenspiel mit der zeitlich stabilen Erlösquote und weiteren institutsspezifischen Parametern unter Verwendung der prognostizierten Marktpreisentwicklung für jede Immobilienfinanzierung den bei Ausfall zu erwartenden Verlust zu ermitteln.

Alternative künftige Marktpreisentwicklungen können ungünstige wirtschaftliche Entwicklungen erfassen und unterstützen die Erstellung von Simulationen.

Klassifizierung Parameter

Die Parameter Erlösquote und Abwicklungsdauer werden nach verschiedenen immobilientypischen und verwertungsrelevanten Aspekten unterschieden und zudem nach regionalen und wirtschaftlichen Kriterien klassifiziert. Statistische Tests ermöglichen zusätzlich eine signifikante Eingruppierung und die Berechnung künftiger erwarteter Verluste bei der Vergabe aktueller Finanzierungen.

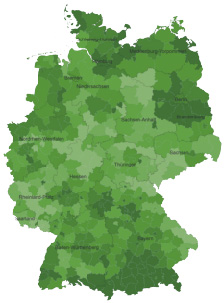

Außerdem sind regionale Differenzierungen auf Kreis- oder Bundeslandebene möglich, wie folgendes Beispiel zeigt:

Abbildung: Marktwert-Erlösquoten aus dem Bereich Wohnen

Immobilienbesicherte Non Perfoming Loans

Regulatorischen Entwicklungen der letzten Jahre auf Seiten der EZB und EBA zur Reduktion der Bestände ausgefallener Kredite (Non Performing Loans – NPL) münden in Anforderungen der Umsetzung der Leitfäden in nationales Recht in Form einer Anpassung der Mindestanforderungen Risiko (MaRisk) im Jahr 2021 für alle Institute in gradueller Art und Weise.

Bei der Entwicklung von Strategien zum Abbau der NPL-Bestände sind Immobilienerlösquoten und die Abwicklungsdauern hilfreich. Die Erlösquotendatenbanken des LGD-Grading Inland und Ausland bieten über verschiedene regionale und immobilientypspezifische Analysen Unterstützung zum Aufbau dieser Strategien und zur Einschätzung der eigenen Bestände.

Unsere regelmäßigen Beiträge zu Non Performing Loans in Europa zeigen die aktuellen Entwicklungen in der EU und fassen aktuelle aufsichtsrechtliche Entwicklungen in diesem Bereich zusammen.

Ihr Nutzen

- Bankenaufsichtlich abgenommenes Verfahren.

- Differenzierte Parameterschätzungen zur Bestimmung des Loss Given Defautl (LGD) für Immobilien.

- Umfassende CRR-konforme Dokumentation u. a. zur Validierung, Prozessen und Verfahrensweiterentwicklung.

- Breite regionale Abdeckung.

- Ergänzend aktuelle und künftige Marktpreisentwicklungen in Deutschland (Kreisebene).

- Regelmäßig tagender Fachausschuss bindet teilnehmende Institute in die aktuellen Entwicklungen des LGD-Gradings ein.

Kontakt für weitere Informationen

Sofern Sie Fragen zum LGD-Grading haben oder sich vertieft darüber informieren möchten, stehen wir Ihnen unter LGD-Grading@vdpExpertise.de gern zur Verfügung.

vdpExpertise GmbH, Georgenstraße 22, 10117 Berlin